Borde jag göra något annorlunda i min portfölj?

Just nu rör det sig orosmoln på varje investerares himmel. Rysslands invasion av Ukraina har blivit en påminnelse för oss alla om den geopolitiska risk man utsätts för i en aktieportfölj. Som människor är vi byggda för att reagera på fara och därför är det naturligt att känna ett starkt behov att agera när omvärlden bjuder på turbulens – såväl i portföljen som i övriga livet. Oftast tar denna önskan sin form genom att man trycker på säljknappen, i hopp om att kunna köpa tillbaka sina aktier i ett läge när framtidsutsikterna känns ljusare. Detta är förståeligt, eftersom det kan kännas obehagligt för vem som helst att se sin portfölj sjunka i värde. Däremot är det ofta än mer stressigt att stå inför beslutet att gå in i marknaden med rätt timing efter att ha sålt av sitt långsiktiga innehav. Anledningen till detta är att det inte går att förutse marknadens rörelser och därför kommer uppåtvändningen alltför ofta som en överraskning. Många upplever då att det är dyrt att köpa aktier som såldes billigare bara några dagar tidigare.

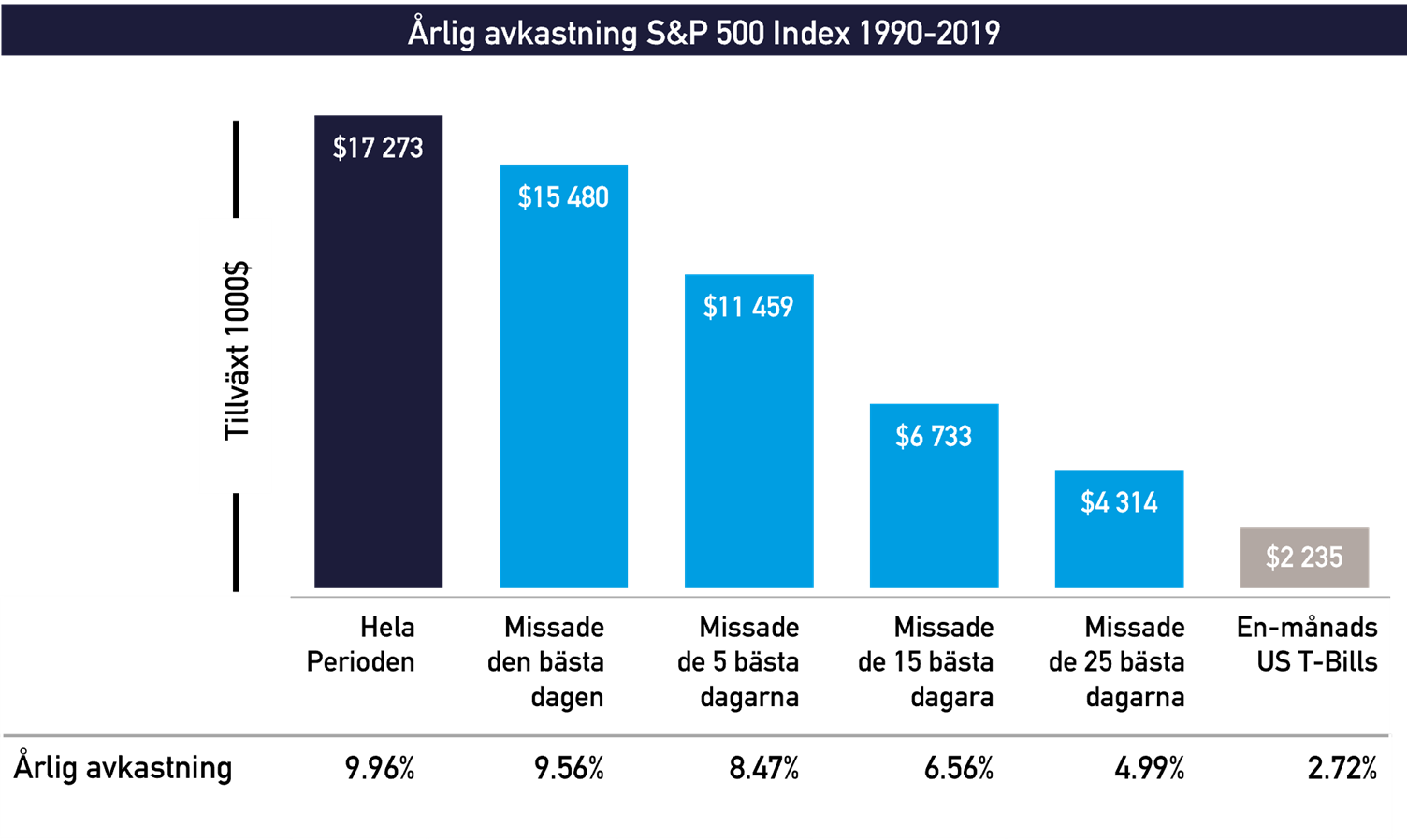

DET KOSTAR ATT MISSA MARKNADENS BÄSTA DAGAR

Kanske tänker du nu: ”Men vadå, det spelar väl ingen roll om jag säljer allt idag och köper tillbaka mitt innehav när omvärldsläget känns lite mer optimistiskt?”. Visst har du kanske rätt, men vi vet med säkerhet att det kan bli oerhört kostsamt att dra sig ur en långsiktig portfölj vid fel tillfälle. Låt oss illustrera med ett exempel:

Året är 1990 och Kalle och Stina bestämmer sig för att investera 1000 amerikanska dollar var i de bolag som ingår indexet S&P 500. Stina är en investerare av den tålmodiga typen, medan Kalle tycker om att anpassa sin portfölj efter tycke och omvärldsläge. Hela tjugo år senare har Stina inte rört sina placeringar överhuvudtaget, medan Kalle stundvis har rört sig in och ut ur sin portfölj utav olika anledningar. Stinas genomsnittliga årliga avkastning under perioden har uppgått till 9,96%, samtidigt som Kalle (som har missat periodens 25 bästa handelsdagar) enbart får nöja sig med nästan hälften: 4,99%.*

Berättelsen om Kalle och Stina visar hur börsens långsiktiga positiva utveckling till stor del är avhängig några enskilda dagar och att det kostar att missa dem. Det kluriga är dessutom att det är omöjligt att veta när de uppstår. En genomsnittlig investerare kanske varken är lika lugn som Stina eller otålig som Kalle, utan någonstans däremellan. Nedan graf visar hur avkastningen i en hypotetisk portfölj bestående av samma bolag, har påverkats av att missa olika många dagar med bra utveckling:

TIPS FÖR FINANSIELL LUGN OCH RO

Vad kan man då göra för att undvika att hamna i en liknande situation? Det finns två saker man som investerare alltid kan tänka på för att behålla lugnet i ett slagigt börsklimat:

1. Ta den finansiella pressen med en nypa salt

Investerare utsätts konstant för dramatiska rubriker – i synnerhet från affärstidningar. Vissa siar om en kommande lågkonjunktur och andra spekulerar om vilken tidpunkt som är den rätta för att köpa och sälja i den böljande marknaden. En av de största utmaningarna för den långsiktige investeraren är att bortse från dessa och att ha tilltro till sin utstakade strategi.

2. Var proaktiv med en finansiell plan

Nyckeln till att känna sig sansad när det blåser är att planera för stormen i förväg. En robust portfölj bör vara utformad med utgångspunkt i dina mål och drömmar. En sådan klarar därför av både goda såväl som turbulenta tider, så att du som investerare kan sitta lugnt i båten i både med- och motvind.

*För illustrativa syften. Hela portföljen antas likvideras inför den bästa dagen och återinvesteras vid dagens slut. Dagens avkastning beräknas då vara noll.

Historisk avkastning är ingen garanti för framtida avkastning. Pengar som investeras kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet.

Relaterade artiklar

Marknaden har inga minnen

Till skillnad från oss människor har marknaden inga minnen. Och det spelar roll nu när vi går in i ett nytt år.

Finansiell lugn och ro på semestern

Det som gör sommaren speciell är sällan platsen vi reser till – utan pausen från allt brus. Med en tydlig finansiell plan i ryggen kan du lättare koppla bort mer än bara jobbet och vardagens måsten. Du kan njuta av dina kortsiktiga mål – som den välförtjänta resan till Italien – samtidigt som du öppnar dörren till större mål och drömmar. Kanske ett sommarhus vid kusten, utbildning för barnen eller ett genomtänkt generationsskifte.

Så blir sommaren ett tillfälle att prata pengar med barnen

Sommaren närmar sig, och många ser fram emot en välförtjänt ledighet med familjen. Förutom att njuta av tiden ihop, är sommarlovet också ett bra tillfälle att prata med barnen om något som sällan kommer upp vid middagsbordet – pengar.